Múltiplos Vínculos

MENU

INTRODUÇÃO

Um empregado com múltiplos vínculos é uma pessoa que trabalha simultaneamente em mais de um emprego ou posição remunerada. Isso significa que essa pessoa tem contratos de trabalho com dois ou mais empregadores diferentes.

LEGISLAÇÃO

O empregado com múltiplos vínculos, possui sua previsão legal principalmente na Instrução Normativa nº 2.110/2022 no Art. 36, conforme abaixo:

(…)

Art. 36. O segurado empregado, inclusive o doméstico, que possuir mais de um vínculo, deverá comunicar a todos os seus empregadores, mensalmente, a remuneração recebida até o limite máximo do salário de contribuição, envolvendo todos os vínculos, a fim de que o empregador possa apurar corretamente o salário de contribuição sobre o qual deverá incidir a contribuição social previdenciária do segurado, bem como a alíquota a ser aplicada.

1º Para o cumprimento do disposto neste artigo, o segurado deverá apresentar declaração, conforme modelo constante do Anexo VIII, na qual deverão ser informados:

I – os empregadores, discriminados na ordem em que efetuaram ou efetuarão o desconto de sua contribuição;

II – o valor sobre o qual é descontada a contribuição ou a declaração de que a remuneração recebida atingiu o limite máximo do salário de contribuição; e

III – o nome empresarial da empresa ou empresas, com o número da inscrição no CNPJ, ou o nome do empregador doméstico, com seu número de inscrição no Cadastro de Pessoas Físicas (CPF), que efetuou ou efetuará o desconto sobre o valor declarado.

2º Quando o segurado receber mensalmente remuneração igual ou superior ao limite máximo do salário de contribuição, a declaração prevista no § 1º poderá abranger várias competências do exercício, devendo ser renovada, após o período indicado na referida declaração ou ao término do exercício em curso, ou ser cancelada, caso haja rescisão do contrato de trabalho, o que ocorrer primeiro.

3º O segurado deverá manter sob sua guarda cópia da declaração referida no § 1º, juntamente com os comprovantes de pagamento, para fins de apresentação ao INSS ou à RFB, quando solicitado.

4º Aplicam-se, no que couber, as disposições deste artigo ao trabalhador avulso que, concomitantemente, exerce atividade de segurado empregado ou empregado doméstico.

(…)

INSS - CONTRIBUIÇÃO

Toda pessoa que presta serviço a alguma empresa com vínculo com o Instituto Nacional do Seguro Social, deve contribuir com o “INSS”.

Conforme explicado no Portal do INSS, na situação dos segurados empregado, empregado doméstico, trabalhador avulso e contribuinte individual prestador de serviço a empresa, a responsabilidade de recolhimento da contribuição previdenciária para os mesmos é do empregador/contratante ou do órgão gestor de mão de obra, conforme o caso.

O salário de contribuição é a base de cálculo da contribuição previdenciária de todos os tipos de segurado e corresponde à remuneração que o empregado, o trabalhador avulso, o empregado doméstico e o contribuinte individual recebem no mês pelo trabalho realizado e, no caso do segurado facultativo e do segurado especial, ao valor por eles declarado, respeitando os limites mínimo e máximo permitidos.

O limite mínimo do salário de contribuição dos segurados é o salário mínimo nacional vigente na competência a ser recolhida.

O limite máximo do salário de contribuição dos segurados é o teto previdenciário vigente na competência a ser recolhida, estabelecido por portaria interministerial do Ministério da Previdência Social e do Ministério da Fazenda.

A contribuição dos segurados é calculada multiplicando-se o valor do salário de contribuição pela alíquota correspondente.

O recolhimento da contribuição previdência dos segurados empregados, empregados domésticos, trabalhadores avulsos e contribuintes individuais prestadores de serviços a empresa, por parte do empregador/contratante, as informações sobre a contribuição, devem ser informadas pelos empregadores, por meio do Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas, o eSocial.

MÚLTIPLO VÍNCULO - ENCARGOS

Assim como os demais empregados regidos pela previdência social, é necessário que seja realizado o cálculo da contribuição previdenciária sobre o seu salário contribuição, e para isso é necessário conhecer a remuneração do empregado em todos seus declarantes (empregadores) e a ordem de apuração de cada um deles na escrituração do eSocial.

Como mencionamos, vamos analisarmos o cenário e esquematizar o cálculo.

Empregado com 4 vínculos em 4 empresas – Remuneração Total não atinge o TETO previdenciário.

Ordem das empresas |

Código |

Vínculo |

Remuneração |

1 |

101 |

Empregado Mensalista |

2.000,00 |

2 |

101 |

Empregado Mensalista |

1.500,00 |

3 |

101 |

Empregado Mensalista |

1.000,00 |

4 |

101 |

Empregado Mensalista |

1.500,00 |

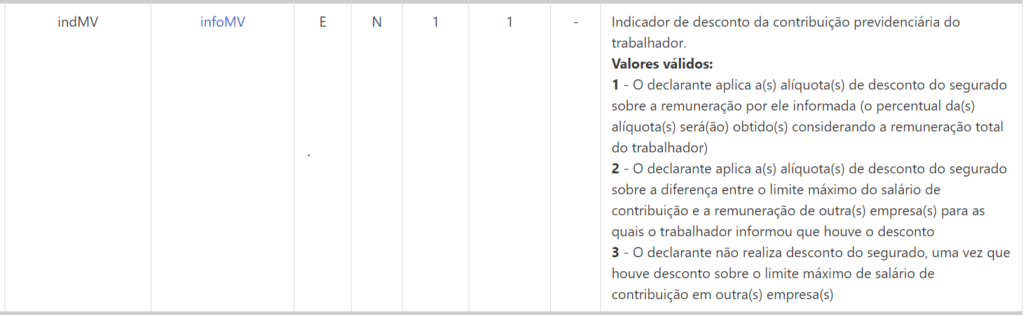

De acordo com o Manual de Orientações do eSocial (MOS) S-1.1, as informações sobre as remunerações do empregado são prestadas no evento S-1200 – Remuneração de Trabalhador vinculado ao Regime Geral de Previd. Social, através do campo [InfoMV].

Esquematização de Cálculo de retenção de INSS com base na tabela de 2023

1) Empregador A:

No eSocial, ele não deve preencher o grupo [InfoMV], pois ele é o primeiro a realizar o desconto de INSS.

Tributação:

Categoria: 101 – Empregado Geral – Salário Contribuição: 2.000,00

1º Faixa de cálculo: 1.320,00 x 7,5% = 99,00

2º Faixa de cálculo: (2.000,00 – 1.320,00) = 680,00 x 9% = 61,20

Contribuição Recolhida/Descontada: 99,00 + 61,20 = 160,20.

2) Empregador B:

No eSocial ele é segundo a descontar, ele deve informar no campo do evento S-1200 {remunOutEmpr} do Grupo [InfoMV], apenas o empregador A (Salário contribuição R$: 2.000,00) e o campo {indMV}=2

Tributação:

Categoria: 101 – Empregado Geral – Salário Contribuição: 1.500,00

Importante: Salário Contribuição já tributado em outras empresas: 2.000,00

2º Faixa de cálculo: (2.571,29 – 2.000,00) = 571,29 x 9% = 51,41

3º Faixa de cálculo: (3.500,00 – 2.571,29) = 928,71 x 12% = 111,44

Contribuição Recolhida/Descontada: 51,41 + 111,44 = 162,85

3) Empregador C:

No eSocial ele é terceiro a descontar, ele deve informar no campo do evento S-1200 {remunOutEmpr} do Grupo [InfoMV], do empregador A (Salário contribuição R$: 2.000,00) e do empregador B (Salário Contribuição R$: 1.500,00), e preencher o o campo {indMV}=2

Tributação:

Categoria: 101 – Empregado Geral – Salário Contribuição: 1.000,00

Importante: Salário Contribuição já tributado em outras empresas: 2.000,00 + 1.500,00

3º Faixa de cálculo: (3.856,94 – 3.500,00) = 356,94 x 12% = 42,83

4º Faixa de cálculo: (4.500,00 – 3.856,94) = 643,06 x 14% = 90,02

Contribuição Recolhida/Descontada: 42,83 + 90,02 = 132,85

4) Empregador D:

No eSocial ele é o quarto e último a descontar, ele deve informar no campo do evento S-1200 {remunOutEmpr} do Grupo [InfoMV], do empregador A (Salário contribuição R$: 2.000,00) e do empregador B (Salário Contribuição R$: 1.500,00), e do empregador C (Salário Contribuição: 1.000,00) preencher o campo {indMV}=2

Tributação:

Categoria: 101 – Empregado Geral – Salário Contribuição: 1.000,00

Importante: Salário Contribuição já tributado em outras empresas: 2.000,00 + 1.500,00 + 1.000,00

4º Faixa de cálculo: (5.500,00 – 4.500,00) = 1.000,00 x 14% = 140,00

FAQS - MÚLTIPLOS VÍNCULOS

Consulte algumas FAQ com as dúvidas mais recorrentes sobre o tema!

Para Mais Assuntos de Departamento Pessoal, Trabalhista e Previdenciários!