Tributação Monofásica do ICMS para Combustíveis

Leia Sobre

Conceito Histórico

A Constituição Federal/88 estabeleceu que compete aos Estados e Distrito Federal a criação do imposto e determinação das alíquotas incidentes em determinas operações, inclusive as que envolvam combustíveis e lubrificantes, destacando que o ICMS deve incidir uma única vez, qualquer que seja a sua finalidade.

Em regra geral, o ICMS é um imposto incidente em todas as etapas da circulação de mercadoria, compensando-se o que for devido na etapa anterior.

Porém, foi estabelecido pela constituição que em determinadas mercadorias, o imposto deve incidir em uma única vez.

De acordo com a determinação da Constituição federal quanto a tributação monofásica, foi publicado Lei Complementar n° 192/2022 definindo os tipos de combustíveis os quais o ICMS incidi apenas uma vez em toda a cadeia de operação.

Lei Complementar nº 192/2022

Publicada em 11 de março de 2022, a Lei Complementar n° 192/2022 definiu a tributação monofásica do ICMS.

Dentre as diversas disposições impostas pela Lei Complementar n° 192/2022, destacamos as seguintes em relação ao combustível:

– Alíquotas de ICMS específicas por unidade de medida (“ad rem”) definidas pelos Estados e Distrito Federal mediante o CONFAZ (Conselho Nacional de Política Fazendária), sendo uniformes em todo o território nacional, podendo ser diferenciadas de acordo com o produto;

– Nas operações com combustíveis derivados de petróleo, o pagamento do imposto deve ser destinado ao Estado onde ocorrer o consumo;

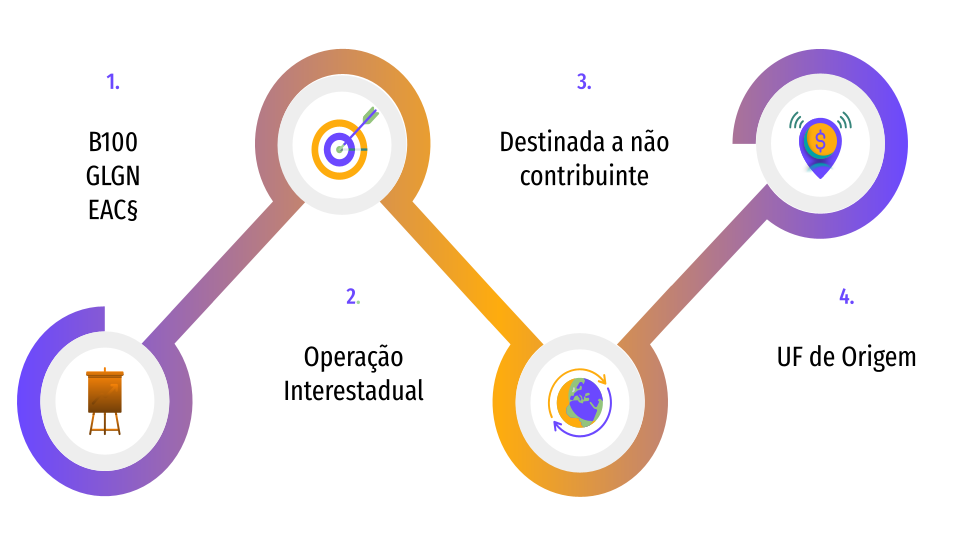

– Em operações interestaduais realizadas entre contribuintes, com combustíveis não derivados de petróleo, o imposto será repartido entre os Estados de origem e de destino, mantendo-se a proporcionalidade das operações com as demais mercadorias;

– O imposto caberá ao Estados de origem quando houver operações interestaduais realizadas com combustíveis não derivados de petróleo destinados a não contribuinte.

Convênio ICMS nº 199/2022

Após publicação da Lei Complementar 192/22 que determinou a tributação monofásica nas operações com combustível, foi publicado em 22 de dezembro de 2022, o Convênio ICMS n° 199/2022, estabelecendo os procedimentos para controle, apuração, repasse e dedução do ICMS monofásico sobre combustíveis com entrada em vigor a partir de 01° de Abril de 2023.

Dentre as diversas determinações deste Convênio, o objetivo principal foi demonstrar as regras de cobrança do imposto por parte dos estados, nas operações de óleo diesel A, biodiesel (B100), GLP (Gás Liquefeito de Petróleo) e GLGN (Gás Liquefeito Derivado de Gás Natural).

Convênio ICMS nº 12/2023

O Convênio ICMS n° 12/2023 foi publicado no dia 31 de março de 2023 alterando algumas disposições do Convênio ICMS n° 199/2022, dentre as alterações, destacamos a prorrogação da entrada do regime monofásico para 1° de maio de 2023, antes o prazo era 1° de abril de 2023 sendo este prazo prorrogado por 30 dias.

Convênio ICMS nº 15/2023

O Convênio ICMS nº 15/2023 publicado em 31 de março de 2023 com as determinações quanto à tributação monofásica para a gasolina e etanol anidro combustível antes não previstos em convênios anteriores, com vigência a partir do dia 1° de junho de 2023.

O Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS – incidirá uma única vez, qualquer que seja a sua finalidade, nas operações, ainda que iniciadas no exterior, com gasolina e etanol anidro combustível.

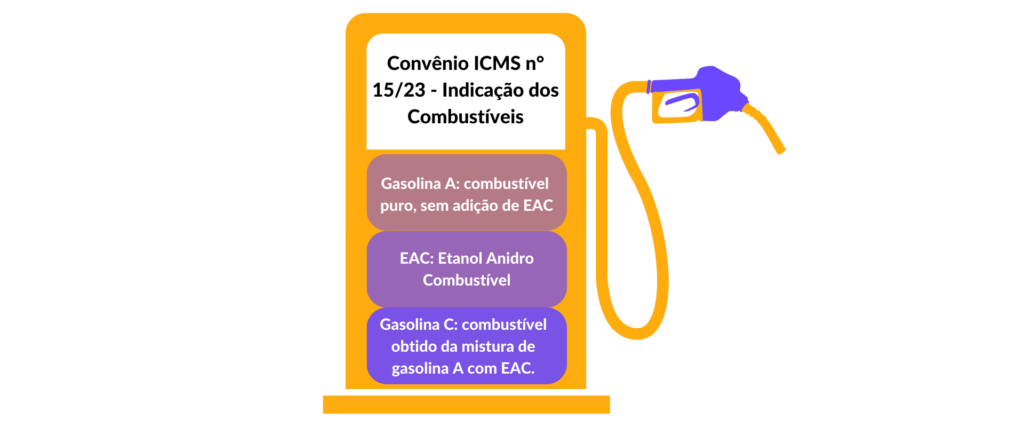

Neste convênio é utilizado as seguintes siglas para indicação dos combustíveis:

I – EAC: Etanol Anidro Combustível;

II – Gasolina A: combustível puro, sem adição de EAC;

III – Gasolina C: combustível obtido da mistura de gasolina A com EAC.

Tributação Monofásica do ICMS

Conforme determinação do Convênio ICMS 199/22, as operações de óleo diesel A, biodiesel (B100), GLP (Gás Liquefeito de Petróleo) e GLGN (Gás Liquefeito Derivado de Gás Natural).

serão tributados na cadeia de operação, um única vez, sendo considerado como fato gerador as seguintes situações:

I) do desembaraço aduaneiro do combustível, nas operações de importação;

II) da saída de combustível de estabelecimento de contribuinte, exceto se for importado.

Destaca-se não se considera fato gerador do imposto a comercialização de combustível à temperatura ambiente, pelos estabelecimentos distribuidores, em volume superior ao recebido de seus fornecedores, faturado a 20oC, decorrente de variação volumétrica, cuja variação esteja dentro do limite previsto pelo FCV divulgado em Ato COTEPE/ICMS.

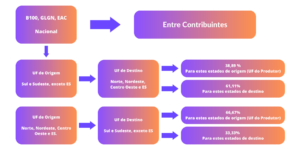

De acordo com a Lei complementar 192/22, o ICMS monofásico é devido nas seguintes localidades de acordo com a operação:

– Operações com os combustíveis derivados de petróleo, o imposto caberá ao Estado onde ocorrer o consumo;

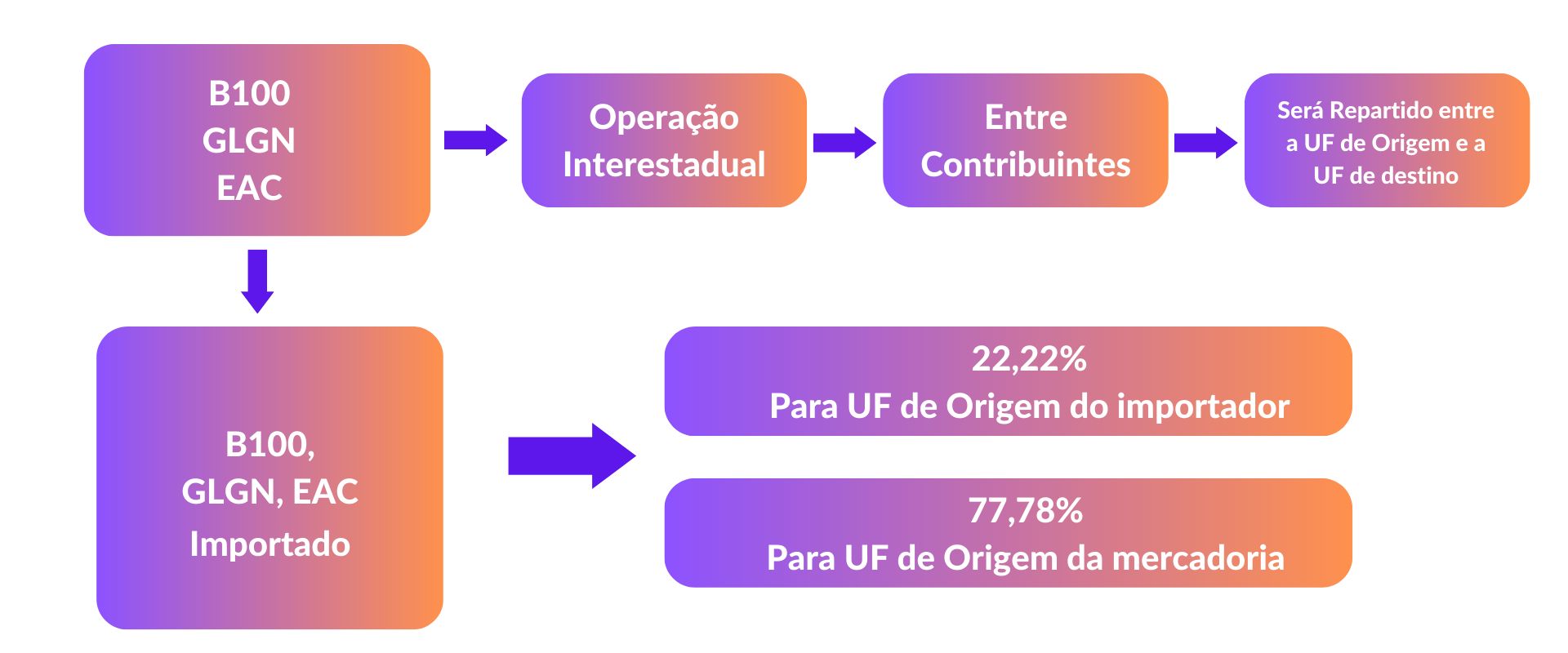

– Nas operações interestaduais com B100 (biodiesel) ou GLGN (Gás Liquefeito Derivado de Gás Natural), entre contribuintes, o imposto será repartido entre a UF de origem e a UF de destino, nas seguintes proporções, conforme a origem da mercadoria, se nacional ou importada, e, também, conforme as UFs de origem e de efetivo consumo.

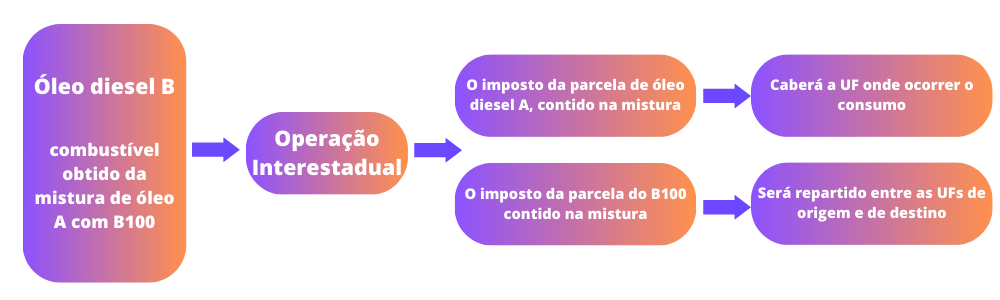

– Nas operação com óleo diesel B, o imposto da parcela de óleo diesel A contido na mistura caberá à UF onde ocorrer o consumo, e o imposto da parcela do B100 contido na mistura será repartido entre a UF de origem e a UF de destino nas mesmas proporções.

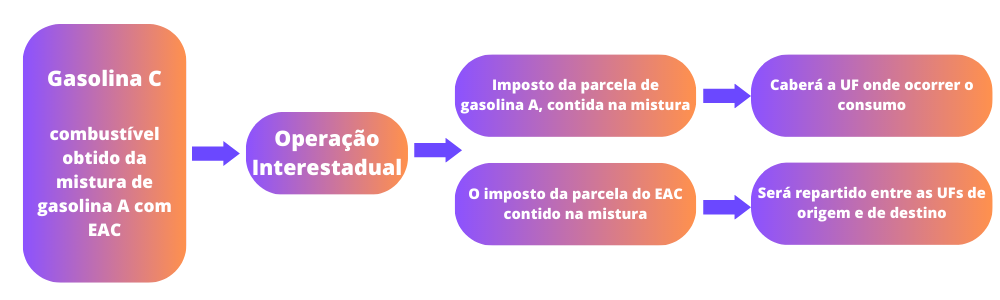

– Nas operações com gasolina C, o imposto da parcela de gasolina A contido na mistura caberá à UF onde ocorrer o consumo, e o imposto da parcela do EAC contido na mistura será repartido entre a UF de origem e a UF de destino nas mesmas proporções.

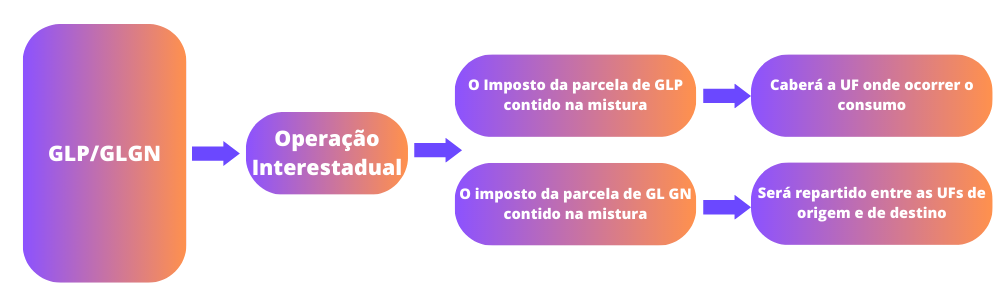

– Nas operações com GLP/GLGN entre contribuintes, o imposto da parcela de GLP contido na mistura caberá à UF onde ocorrer o consumo, e o imposto da parcela de GLGN contido na mistura será repartido entre as UFs de origem e de destino, nas mesmas proporções.

Alíquotas Ad rem

Os estados estabeleceram que a alíquota do ICMS incidente nas operações com diesel, biodiesel e gás liquefeito de petróleo será específica (ad rem), ou seja, haverá um valor devido para cada unidade de medida comercializada.

As alíquotas AdRem são específicas para cada produto sujeito a tributação monofásica sobre combustíveis, instituídas pelo Fisco e disponibilizada através de tabela.

O valor em reais atribuído a alíquota AdRem deve ser considerado na operação de composição do cálculo final do tributo a ser recolhido.

Exemplo – Produto Diesel:

Quantidade : 10.000,00 Alíquota adRem do ICMS : 0,9456

Cálculo : 10.000,0 x 0,9456 = Valor do ICMS a ser recolhido = R$ 9.456,00

Para o cálculo do ICMS devido nas operações com gasolina e etanol anidro, deve-se observar as seguintes diretrizes:

Gasolina A

O valor do imposto corresponderá à multiplicação da alíquota específica do combustível pelo peso ou volume do combustível, e de acordo com a Cláusula oitava do Convênio n° 15/2023, nas operações com gasolina A, tem-se como base de cálculo do ICMS o volume do combustível convertido a 20° C, faturado pelo contribuinte.

A Gasolina A deve ser convertida a 20°C devido ao seu estado de evaporação.

Exemplo:

Produto: Gasolina A

Alíquota “Ad rem” do ICMS: 1,2200

Quantidade de litros já convertidos a 20° Celsius: 200

ICMS = 200 x 1,2200 = 244,00

Valor do ICMS a ser recolhido neste exemplo é de R$ 244,00 reais.

Etanol Anidro Combustível (EAC)

O valor do ICMS corresponderá à multiplicação da alíquota específica do combustível pelo peso ou volume do combustível.

Exemplo:

Produto: EAC

Alíquota “Ad rem” do ICMS: 1,2200

Quantidade de litros: 400

ICMS = 440 x 1,2200 = R$ 536,80

Gasolina C

Devido a Gasolina C ser composta pela mistura da gasolina A com o EAC, o cálculo do ICMS devido nas operações com este combustível deve levar em consideração a parcela da gasolina A e ao EAC.

Exemplo:

Para uma operação com 15.600 litros de gasolina A, considerando o percentual de mistura obrigatório de 27% de EAC no gasolina C, sendo 30.000 litros de gasolina C, considerando a alíquota de R$ 1,2200:

Produto: Gasolina C

Índice de mistura do EAC: 27%

Alíquota do ICMS: 1,2200

Quantidade de litros: 30.000

ICMS = 30.000 x 1,2200 = 36.600,00

Portanto, o valor do ICMS total será de R$ 36.600,00

Entretanto, para emissão do documento fiscal, é necessário identificar as parcelas correspondentes a cada produto aplicado na mistura para fabricação do gasolina B, bem como, a partilha do ICMS realizada.

a) Parcela do imposto correspondente a gasolina A

Produto: gasolina A

Alíquota do ICMS: 1,2200

Quantidade de litros: 15.600

ICMS = 15.600 x 1,2200 = R$ 19.032,00

b) Parcela do imposto correspondente ao EAC, devido para a UF do produtor conforme cláusula segunda do Convênio ICMS nº 15/2023, o percentual a ser recolhido para a UF do produtor é de 66,67%.

Produto: EAC

Alíquota do ICMS: 1,2200

Quantidade de litros: 5.500

Repartição UF do produtor: 66,67%

ICMS = 5.500 x 1,2200 = 6.710,00

ICMS UF do produtor = 6.710,00 x 66,67% = R$ 4.473,55

c) Parcela do imposto correspondente ao EAC, devido para a UF de destino de acordo com a cláusula segunda do Convênio ICMS nº 15/2023, o percentual de partilha a ser recolhido para a UF de destino, é de 33,33%.

Produto: EAC

Alíquota do ICMS: 1,2200

Quantidade de litros: 5.500

Repartição UF de destino: 33,33%

ICMS = 5.500 x 1,2200 = 6.710,00

ICMS UF do produtor = 6.710,00 x 33,33% = R$ 2.236,44

Sendo assim, o valor do ICMS a ser recolhido para a UF do produtor será de R$ 4.473,55 , referente a parcela do EAC.

Já para a UF de destino o valor do ICMS será de R$ 21.268,44, correspondente a soma parcela do gasolina A R$ 19.032,00 e a parcela de partilha do EAC R$ 2.236,44.

Recolhimento do Imposto

O recolhimento do ICMS monofásico nas operações com óleo diesel A, biodiesel (B100), GLP (Gás Liquefeito de Petróleo) e GLGN (Gás liquefeito derivado de gás natural).

será recolhido de acordo com a operação realizada.

I – nas operações de importação, no momento do desembaraço aduaneiro, a crédito da UF:

a) do importador de Óleo Diesel A:

b) do importador de GLP (Gás Liquefeito de Petróleo), de GLGN (Gás liquefeito derivado de gás natural) ou de GLP/GLGN correspondente a 100% (cem inteiros por cento) do imposto;

c) do importador de B100, correspondente à proporção do imposto sobre o B100 que vier a compor a saída futura da mistura de Óleo Diesel B devida a UF de origem.

II – nas operações de saídas realizadas pela refinaria de petróleo ou suas bases, pela CPQ (Centrais de matérias-primas petroquímicas ), pela UPGN (Instalação industrial que realiza o refino do gás natural ) e pelo formulador de combustíveis, até o 10º (décimo) dia subsequente ao término do período de apuração em que tiver ocorrido a operação ou, no caso do 10º (décimo) dia cair em dia não útil ou sem expediente bancário, no primeiro dia útil subsequente, a crédito da UF:

a) de origem do B100;

b) de destino do Óleo Diesel B resultante da mistura de Óleo Diesel A com B100 correspondente a 100% (cem inteiros por cento) do imposto sobre o Óleo Diesel A contido na mistura;

c) de origem do GLGN;

d) de destino do GLP, do GLGN ou do GLP/GLGN: correspondente a 100% (cem inteiros por cento) do imposto sobre o GLP comercializado puro ou do GLP contido na mistura;

e) de destino do Óleo Diesel A ou do GLP correspondente a 100% (cem inteiros por cento) do imposto.

III – nas operações de saídas realizadas pelo produtor nacional de biocombustíveis, até o 10º (décimo) dia subsequente ao término do período de apuração em que tiver ocorrido a operação ou, no caso do 10º (décimo) dia cair em dia não útil ou sem expediente bancário, no primeiro dia útil subsequente, a crédito da UF de origem do B100.

Nas operações com Gasolina e Etanol Anidro, o ICMS monofásico será recolhido da seguinte forma:

Nas operações de importação, no momento do desembaraço aduaneiro, a crédito da UF do importador de Gasolina A:

a) correspondente a 100% (cem inteiros por cento) do imposto sobre a Gasolina A;

b) correspondente a 100% (cem inteiros por cento) do imposto sobre o EAC que vier a compor a saída futura da mistura de Gasolina C.

Nas operações de saídas realizadas pela refinaria de petróleo ou suas bases, pela CPQ e pelo formulador de combustíveis, até o 10º (décimo) dia subsequente ao término do período de apuração em que tiver ocorrido a operação ou, no caso do 10º (décimo) dia cair em dia não útil ou sem expediente bancário, no primeiro dia útil subsequente, a crédito da UF:

a) de origem do EAC conforme proporção definida no Convênio 15/2023

b) de destino da Gasolina C resultante da mistura de Gasolina A com EAC:

– correspondente a 100% (cem inteiros por cento) do imposto sobre a Gasolina A contida na mistura; e

– correspondente à proporção definida no inciso VI da cláusula segunda, do imposto do EAC, nos termos da cláusula décima primeira;

c) de destino da Gasolina A, correspondente a 100% (cem inteiros por cento) do imposto.

Para os Estados de Alagoas, Amazonas e Sergipe, caso o 10º (décimo) dia ocorra em dia não útil ou sem expediente bancário, o imposto retido deverá ser recolhido no dia útil e com expediente bancário anterior àquele.

O recolhimento do imposto nas operações de importação de gasolina A realizadas pela refinaria de petróleo e suas bases e pela CPQ ( Centrais de matérias-primas petroquímicas) fica diferido, devendo ser recolhido por ocasião da operação subsequente.

Repasse do ICMS

A refinaria de petróleo ou suas bases, CPQ (Centrais de matérias-primas petroquímicas ), UPGN (Unidade de Processamento de Gás Natural) e o Formulador de Combustíveis deverão:

I – incluir, no programa de computador os seguintes dados:

a) informados por estabelecimento que tenha recebido a mercadoria diretamente do contribuinte sujeito passivo da tributação monofásica;

b) informados por estabelecimento que realizar importação;

c) relativos às próprias operações com imposto cobrado por tributação monofásica e das notas fiscais de saída de combustíveis derivados ou não do petróleo;

d) informados pelos distribuidores de gás;

II – apurar, utilizando o programa de computador o valor do imposto a ser repassado:

a) à UF de consumo de Óleo Diesel B;

b) às UFs de origem e de consumo de GLP (Gás Liquefeito de Petróleo) /GLGN (Gás Liquefeito Derivado de Gás Natural);

III – efetuar:

c) o repasse do valor do imposto devido às UFs de origem e destino do GLP (Gás Liquefeito de Petróleo) , do GLGNn e do GLGNi, limitado ao valor do imposto efetivamente cobrado, nos prazos.

A refinaria de petróleo ou suas bases, a CPQ (Centrais de matérias-primas petroquímicas), a UPGN (Unidade de Processamento de Gás Natural ) e o Formulador de Combustíveis deduzirão, até o limite da importância a ser repassada, o valor do imposto cobrado por tributação monofásica em favor da UF de origem da mercadoria, abrangendo os valores do imposto cobrado por tributação monofásica e retido por atribuição de responsabilidade, do recolhimento seguinte que tiver de efetuar em favor desta UF.

O contribuinte que tenha prestado informação relativa a operação interestadual, identificará o sujeito passivo por tributação monofásica do qual o imposto foi cobrado anteriormente, com base na proporção da participação daquele sujeito passivo no somatório das quantidades do estoque inicial e das entradas ocorridas no mês, exceto para as operações com GLP (Gás Liquefeito de Petróleo), GLGNn (Gás Natural) e GLGNi (Gás Natural Importado).

A UF de origem terá até o 18° (décimo oitavo) dia do mês subsequente àquele em que tenham ocorrido as operações interestaduais, para verificar a ocorrência do efetivo pagamento do imposto e, se for o caso, manifestar-se, de forma escrita e motivada, contra a referida dedução, caso em que o valor anteriormente provisionado para repasse será recolhido em seu favor.

Caso a UF adote período de apuração diferente do mensal ou prazo de recolhimento do imposto devido pela tributação monofásica anterior ao 10° (décimo) dia de cada mês.

Se o imposto cobrado por tributação monofásica e retido por atribuição de responsabilidade for insuficiente para comportar a dedução do valor a ser repassado às UFs de origem e de destino, a dedução poderá ser compensada entre:

I – o ICMS-ST retido em favor da unidade federada a sofrer a dedução, em operações não sujeitas à tributação monofásica;

II – o ICMS monofásico e o ICMS-ST devido por outro estabelecimento da refinaria ou suas bases, da CPQ ( Centrais de matérias-primas petroquímicas), da UPGN (Unidade de Processamento de Gás Natural) e do Formulador de Combustíveis, ainda que localizado em outra unidade federada, na parte que exceder o disposto no inciso I; e

III – o ICMS próprio devido à unidade federada a sofrer a dedução.

Nas hipóteses de dilação, a qualquer título, do prazo de pagamento do ICMS pela UF de origem, o imposto deverá ser recolhido integralmente à UF de destino.

Para os Estados de Alagoas, Amazonas e Sergipe, caso o 10º (décimo) dia ocorra em dia não útil ou sem expediente bancário, o imposto deverá ser recolhido no dia útil e com expediente bancário anterior àquele.

Para efeitos de recolhimento ou repasse à UF de destino, fica presumido o consumo interno na UF destinatária dos produtos caso não seja informada subsequente operação interestadual no mesmo período.

Para efeito do cálculo do imposto a ser recolhido ou repassado às UFs de origem do B100 ou do GLGN (Gás Liquefeito Derivado de Gás Natural) e de consumo dos combustíveis derivados de petróleo, do GLGN (Gás Liquefeito Derivado de Gás Natural) e do B100 contido na mistura do Óleo Diesel B, serão consideradas as alíquotas específicas vigentes na data da operação tributada.

Para o cálculo do imposto retido a ser recolhido ou repassado sobre a parcela do B100 contido na mistura, em favor da UF de consumo, considera-se como data da operação tributada aquela na qual houver a retenção do imposto.

Obrigações Acessórias

CST

Através do Ajuste Sinief n° 1 publicado em 13 de fevereiro de 2023, foi acrescentafo os códigos na “Tabela B – Tributação do ICMS” do Anexo I – CÓDIGO DE SITUAÇÃO TRIBUTÁRIA – CST.

Os códigos acrescidos na “Tabela B – Tributação do ICMS” foram:

02 – Tributação monofásica própria sobre combustíveis.

15 – Tributação monofásica própria e com responsabilidade pela retenção sobre combustíveis.

53 – Tributação monofásica sobre combustíveis com recolhimento diferido.

61 – Tributação monofásica sobre combustíveis cobrada anteriormente.

A Nota Técnica 2023.001 – versão 1.00 além das especificações de preenchimento do documento fiscal, foi destacado a criação da Tabela de Combustíveis Sujeitos à Tributação Monofásica, para validação de algumas das novas regras, com o objetivo de facilitar a visualização da obrigatoriedade de preenchimento de campos e de alguns valores para cada produto sujeito a tributação monofásica sobre combustíveis.

Entre as alterações temos:

-

Inclusão do campo Índice de Mistura do Biodiesel no Diesel B (tag: pBio) – O campo tem a finalidade de auxiliar no cálculo do volume do Biodiesel B100 a ser misturado com Óleo Diesel A, nas operações com Biodiesel Puro, ou do volume do Biodiesel B100 misturado nas operações com Óleo Diesel B.

-

Inclusão do Grupo indicador da origem do Combustível (tag: origComb) – O campo deve ser preenchido nas operações com Biodiesel B100, Óleo Diesel B e GLP/GLGN, para identificar as UFs do produtor ou do importador dos produtos utilizados na mistura. Também tem a necessidade de se informar se o produto é nacional ou importado.

-

Criação do Grupo de Tributação 02 (tag: ICMS02) – Para a Tributação Monofásica própria sobre combustíveis.

-

Criação do Grupo de Tributação 15 (tag: ICMS15) – Para a Tributação Monofásica própria e com responsabilidade pela retenção sobre combustíveis.

-

Criação do Grupo de Tributação 53 (tag: ICMS53) – Para a Tributação Monofásica sobre combustíveis com recolhimento diferido.

-

Criação do Grupo de Tributação 61 (tag: ICMS61) – Para a Tributação Monofásica sobre combustíveis cobrada anteriormente.

-

Criação de Campos no Grupo de Total da NF-e – Criado campos para informar as totalidades referente ao ICMS monofásico próprio (tag: vICMS Mono), Valor total do ICMS monofásico sujeito a retenção (tag: vICMSMonoReten) e Valor total do ICMS monofásico retido anteriormente (tag vICMSMonoRet).