CONCEITO

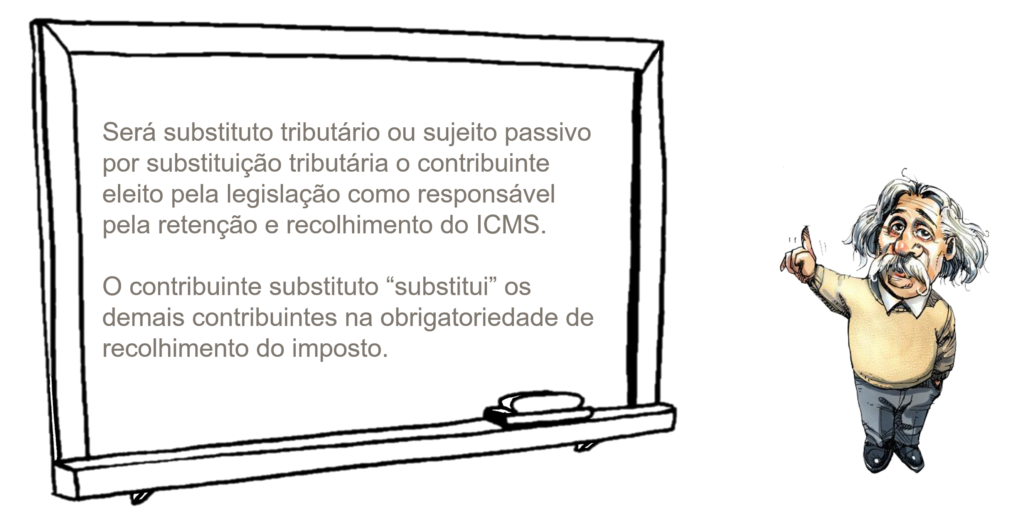

A Substituição Tributária pode ser conceituada como sendo o regime pelo qual a responsabilidade pelo pagamento do imposto ou contribuição devido em relação às operações ou prestações de serviços é atribuída a outro contribuinte do imposto, e assegura a restituição da quantia paga, caso não realize o fato gerador presumido.

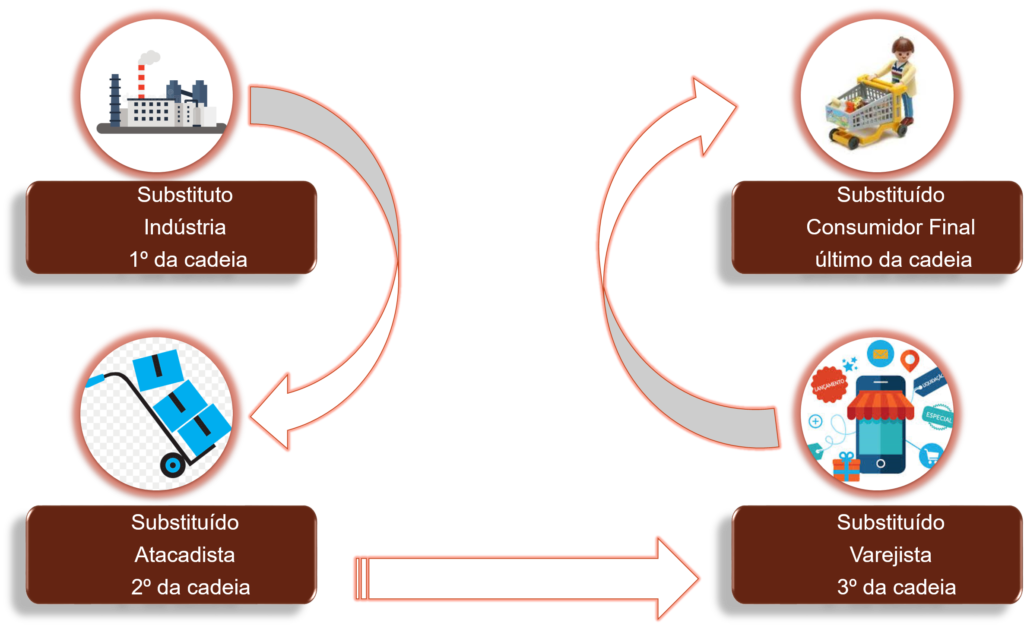

Com a dificuldade de fiscalizar todas as operações relacionadas ao recolhimento dos tributos, o governo decidiu inverter a ordem de recolhimento e atribuir a responsabilidade pelo pagamento do tributo ao contribuinte que iniciar a cadeia das operações, ou seja, o recolhimento passa a ser na fonte, na operação realizada pela indústria.

Como existem menos indústrias do que lojas, a fiscalização se daria de uma forma mais efetiva e eficiente, antecipando o recolhimento no processo e, consequentemente, antecipando o seu próprio caixa.

O primeiro passo foi entender quais produtos o governo tinha conhecimento de toda a cadeia e depois entender qual seria a média dos valores negociados para ser recolhido.

A substituição tributária geralmente é utilizada em produtos como cigarros, combustíveis, bebidas, etc, onde o consumidor final geralmente compra e não exigem a nota fiscal, consequentemente sem a nota fiscal o fornecedor não recolhe o imposto devido na operação. Para evitar esse tipo de sonegação instituiu a substituição tributária onde cobra o imposto na origem, já na saída da indústria o imposto que seria devido na próxima etapa.

O regime de Substituição Tributária é uma obrigação tributária que transfere ao sujeito passivo a responsabilidade pelo pagamento do imposto ou contribuição, o que assegura que a restituição da quantia seja paga, mesmo que o fato gerador não se realize.

A substituição tributária foi estabelecida pelo artigo 150 da Constituição Federal, quando autoriza que um ato normativo pode atribuir a responsabilidade de recolhimento do tributo a outrem, que não seja o próprio contribuinte.

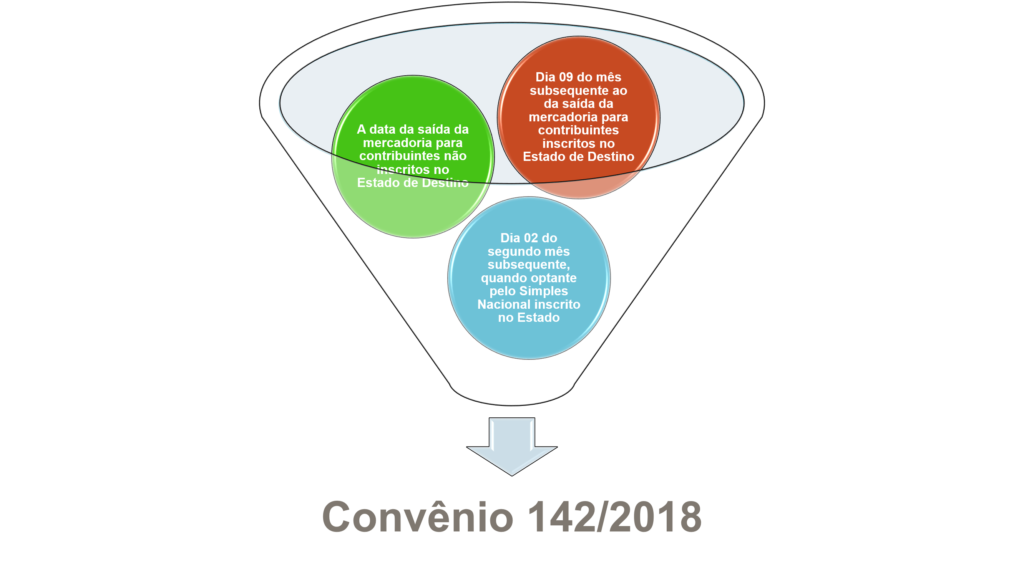

Esta premissa fez com que vários Estados elaborassem normas diversas sobre a substituição tributária nos Estados para o tributo ICMS que muitas vezes esbarrava em outras normas e era por vezes muito controversa, levando os contribuintes ao erro e a judicialização do ente governante. Assim, em 2018 a Confaz publicou o Convênio 142, estabelecendo regras gerais para todos os Estados sobre a substituição tributária do ICMS.

Contribuinte Substituto

Contribuinte Substituído

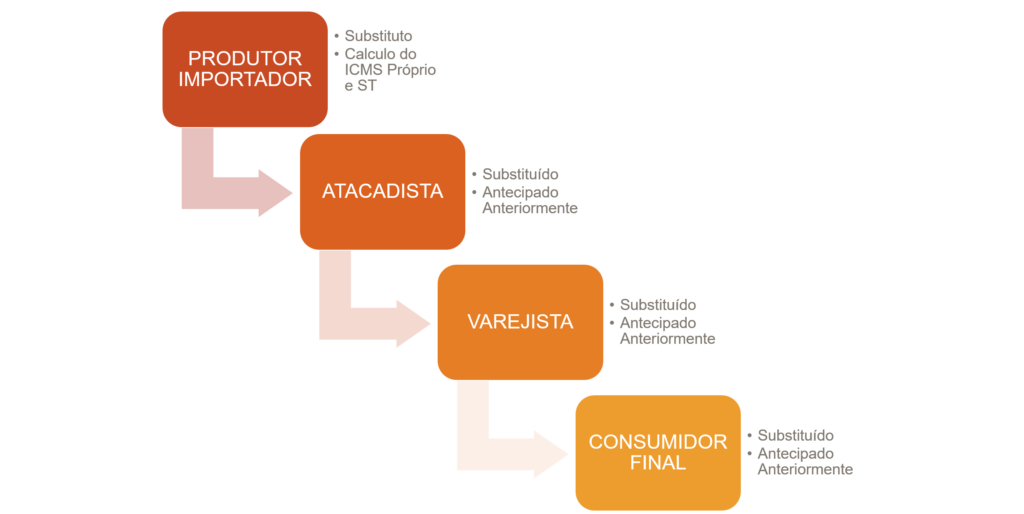

CADEIA DE OPERAÇÕES

A premissa principal da Substituição Tributária tem a ver com a cadeia de operações e a fiscalização do ente tributante. A substituição tributária da espécie subsequentes, temos a antecipação total do imposto que seria cobrado em cada uma das operações praticadas, para primeiro contribuinte, que é a indústria ou a empresa importadora. O ente tributante divulga uma lista com o percentual de lucro a que se pode obter em cada operação até o consumidor final (MVA) e com este valor aplicado sobre a primeira operação, é possível chegar no valor do imposto que seria calculado em cada uma das etapas de revenda do produto. Assim, o primeiro contribuinte fará o recolhimento e o fisco terá disponível o valor do tributo logo na primeira operação.

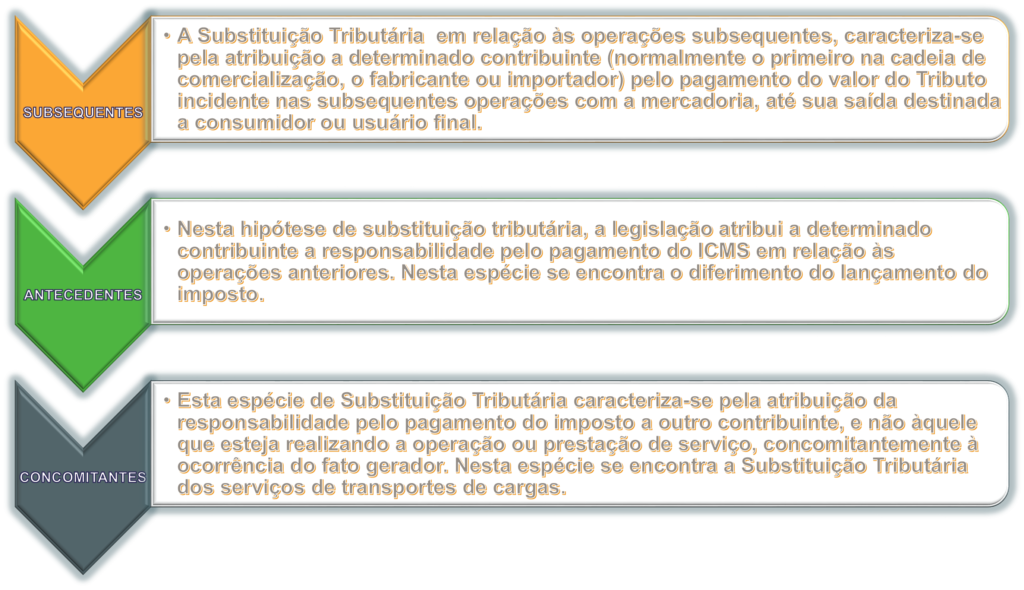

ESPÉCIES DE SUBSTITUIÇÃO TRIBUTÁRIA

BASE DE CÁLCULO – DISPOSIÇÕES

A base de cálculo da substituição tributária é aquela que corresponde ao valor que será praticado na venda do produto ao consumidor final.

A base de cálculo, em regra será composta pelo valor da operação ou prestação própria, somado ao montante os valores de seguros, frete, IPI e de outros encargos cobrados ou transferíveis ao adquirente ou tomador de serviço, juntamente com a margem de valor agregado relativo às operações ou prestações subsequentes.

FÓRMULA MVA

BASE DE CÁLCULO = Valor da Mercadoria + Despesas cobradas do destinatário + Impostos cobrados do Destinatário + Margem do valor Agregado

MVA – Margem de Valor Agregado

Após muito estudo, foi criada a MVA – Margem de Valor Agregado ou IVA – Índice de Valor Adicionado Setorial, que nada mais é do que um percentual que será adicionado ao valor do produto na hora de gerar a base de cálculo do ICMS por Substituição tributária.

A MVA é aplicada com a finalidade de permitir um maior equilíbrio entre os preços das aquisições internas e interestaduais, no cálculo do ICMS que deve ser pago por substituição.

Nas operações interestaduais entre contribuintes, quando a alíquota interestadual for menor que a alíquota interna deverá ser calculado o MVA Ajustado, para corrigir distorções que podem influenciar no preço final dos produtos.

FORMULA MVA AJUSTADA

MVA ajustada = [(1+ MVA ST original) x (1 – ALQ inter) ÷ (1- ALQ intra)] -1”, onde:

- MVA ST original – é a margem de valor agregado prevista na legislação do Estado do destinatário para suas operações internas com produto sujeito ao regime de substituição tributária;

- ALQ inter – é o coeficiente correspondente à alíquota interestadual aplicável à operação;

- ALQ intra – é o coeficiente correspondente à alíquota interna ou percentual de carga tributária efetiva.

Exemplo do uso da fórmula de MVA ajustada:

Cálculo da MVA Ajustada, usando a fórmula citada, onde a MVA original é de 34,87%, alíquota Interestadual (ALQ Inter) = 12%, e alíquota Interna (ALQ Intra) = 25%.

Para facilitar o cálculo, é necessário:

- Transformar os percentuais (Alíquotas e MVA original) em números decimais. Logo, 34,87 % =0,3487, 12% = 0,12, 25% = 0,25.

- Resolver a fórmula por parte: [(1+ MVA ST original) x (1 – ALQ inter) ÷ (1- ALQ intra)] -1, onde temos:

MVA ajustada = ((A x B) – 1) x100

A = (1+ MVA-ST original)

B = (1 – ALQ inter) / (1 – ALQ intra)

A = (1 + MVA-ST original)

A = (1 + 0,3487)

A = 1,3487

B = (1 – ALQ inter) : (1 – ALQ intra)

B = (1 – 0,12) : (1 – 0,25)

B = 0,88 : 0,75

B = 1,1733

MVA Ajustada

= ((A X B) – 1) x 100

= ((1,3487 x 1,1733) -1) x 100

= 58,24 % MVA ajustada

PAUTA FISCAL – CONCEITO

Pauta fiscal, pauta de valores, Preço médio ponderado a consumidor final, Preço médio, lista de preços – entre outras nomenclaturas que encontramos nos atos normativos, são denominações diferentes com o mesmo significado: Tabela de Preços.

Estas tabelas são utilizadas para calcular o ICMS do regime de substituição tributária de alguns produtos. Os valores destas tabelas não são os preços estabelecidos para venda ou revenda das mercadorias, mas para se calcular o tributo. O fisco faz uma pesquisa de mercado que ajuda a determinar qual o menor valor aceitável para o calculo do tributo incidente na operação com determinada mercadoria. Desta forma se o valor da venda ou revenda for maior que este mínimo, a alíquota a ser aplicada para o calculo do tributo será sobre o valor da venda. Se o valor da venda ou revenda for inferior ao valor mínimo estipulado, o calculo do imposto será sobre a pauta.

As pautas variam de acordo com os Estados, produtos e quantidade das embalagens.

Como regra geral, ao utilizar uma pauta para realização do cálculo do ICMS retido por substituição tributária, o contribuinte deve, verificar, por exemplo :

• se o seu produto está contido na lista de mercadorias com pauta;

• se é regime normal de apuração ou regime diferenciado;

• se existe limitação para a aplicação da pauta sobre a operação.

É importante salientar que quando se utiliza pauta para o calculo do ST, não se pode utilizara MVA, exceto se houver previsão expressa em lei.

SIMPLES NACIONAL

As notas fiscais emitidas por contribuintes optantes do simples nacional não consideram o regime tributário do emitente. Este contribuinte deverá calcular a substituição tributária como se fosse uma empresa do lucro real ou presumido. Isso significa que o contribuinte optante do Simples Nacional, deverá calcular o ICMS ST “por fora” do Simples.

IMPORTANTE

Nas operações interestaduais em que o optante pelo Simples Nacional esteja na condição de substituto tributário, não será aplicada a MVA ajustada para determinação da base de cálculo da ST, devendo, nessa hipótese, ser utilizada a MVA original estabelecida no ato legal. Nos casos em que a responsabilidade pelo recolhimento for atribuída ao destinatário, não será aplicado o ajuste do MVA quando o fornecedor for optante pelo Simples Nacional.

CÓDIGO CEST

O CEST é a abreviatura de Código Especificador da Substituição Tributária. O objetivo deste novo código é estabelecer uma forma de uniformizar e identificar as mercadorias e bens passíveis de sujeição ao regime de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes. Sua regulamentação se dá através do Convênio ICMS 92/2015.

PRAZOS DE RECOLHIMENTO E GUIAS DE PAGAMENTO

O recolhimento do ICMS Retido por Substituição Tributária deverá ser realizado por Guia Nacional Recolhimento de Tributos (GNRE).