O Ativo Imobilizado é o conjunto de bens e direitos à disposição das empresas ou, dito de outra maneira, é o conjunto de bens e direitos sobre os quais a empresa tem CONTROLE.

Podemos considerar também que o ativo imobilizado de uma empresa são todos os bens destinados à manutenção de suas atividades, esperando que ele seja utilizado por mais de um período.

Para um bem ser enquadrado como imobilizado é necessário atender aos seguintes requisitos, conforme o CPC 27:

• Deve ser tangível;

• Deve ser destinado para uso de produção ou fornecimento de mercadorias e serviços, para aluguel a outros ou fins administrativos; e

• Deve ser utilizado por mais de um período (12 meses).

O que é CIAP?

CIAP significa Controle de crédito de ICMS do Ativo Permanente, foi instituído pela Lei Complementar 87/96, sendo assegurado ao contribuinte o direito de creditar-se do ICMS, em operações de entradas de mercadorias, destinadas ao Ativo Permanente.

O Crédito de ICMS do Ativo Permanente deverá ser efetuado a partir da tomada de crédito referente ao valor de ICMS pago na aquisição de uma mercadoria que será incorporada ao Ativo Permanente do estabelecimento, onde este valor de ICMS creditado se refletirá no Resumo de Apuração de ICMS do período.

O Fisco Brasileiro garante que na aquisição de bem destinado ao ativo imobilizado da empresa, para que o ICMS incidente sobre a operação de entrada possa ensejar direito ao respectivo crédito, é necessário que tal bem seja instrumental, ou seja, participe exclusivamente do processo de produção e/ou comercialização das mercadorias no estabelecimento.

O contribuinte deve atender os requisitos impostos pela lei do CIAP, controlando não só os ativos adquiridos no presente, como também as operações ocorridas no passado, com objetivo de facilitar o levantamento do crédito de ICMS extemporâneo a que sua empresa tem direito.

Forma de Utilização do Crédito

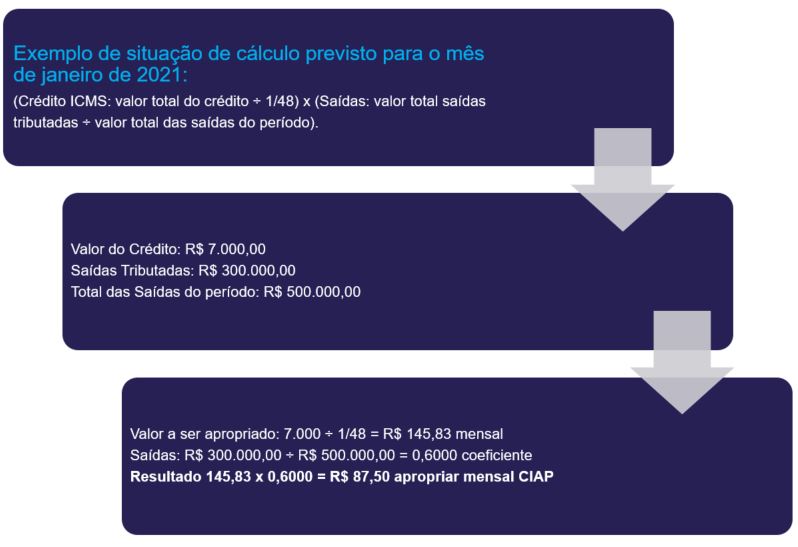

Inicialmente o crédito era tomado na proporção de 1/60 por mês (5 anos), porém em 11/07/2000 foi sancionada a Lei Complementar 102/00, que alterou os dispositivos da Lei Complementar 87/96, nas apropriações do ICMS relativo à aquisições destinadas ao Ativo Permanente passando a ser efetuado à razão de 1/48 por mês devendo a primeira fração ser apropriada no mês em que ocorreu a entrada no estabelecimento.

No caso de ocorrer saída ou baixa de um bem pertencente ao Ativo Imobilizado antes de decorrido o prazo de 04 anos no estabelecimento, a partir da data de saída ou baixa o crédito parcelado deve deixar de ser efetuado.

Quais créditos compõe ?

Compõe o CIAP créditos do ICMS Normal destacados na Nota Fiscal assim como o Diferencial de Alíquota pago por imobilizados adquiridos em outros estados da Federação como também o ICMS/ST destacado na NF. Soma-se todos estes e encontra-se o valor final para razão.

O ICMS a ser escriturado no CIAP pode ser oriundo de 04 fontes:

a) ICMS pela operação própria;

b) ICMS retido por substituição tributária;

c) ICMS pelo serviço de transporte vinculado à mercadoria;

d) ICMS pelo diferencial de alíquota.

Premissas para o Aproveitamento de Crédito

Para ter direito ao crédito é necessário que o bem esteja ligado a atividade fim do estabelecimento;

O direito ao crédito iniciará a partir do mês de aquisição do bem.

Mensalmente o contribuinte fará o cálculo para identificar a parcela do ICMS a ser apropriado e o excedente será perdido.

O Crédito deverá ser interrompido quando perder as características da definição Ativo Imobilizado;

O valor do imposto relativo à aquisição pode ser acrescido, quando for o caso, do ICMS correspondente ao serviço de transporte e ao Diferencial de Alíquotas, vinculados à aquisição do bem.

Como é realizado o Cálculo na Apropriação?

Relatório CIAP

O CIAP pode ser escriturado em um dos seguintes modelos:

Modelo C: Onde a apropriação dos créditos do ICMS é feita pela totalidade dos bens;

Modelo D: Onde a apropriação dos créditos do ICMS é feita considerando-se os bens individualmente.

A adoção dos modelos C ou D deve ser feita de acordo com o disposto na legislação de cada Unidade Federativa.

No Estado de São Paulo, utiliza-se o CIAP modelo “D” previsto no Anexo 2 da Portaria CAT nº 25/2001, que disciplina a apropriação do crédito do imposto relativo à aquisição de bens destinados ao Ativo Permanente e institui o documento denominado de CIAP.

EFD ICMS/IPI – Bloco G – CIAP

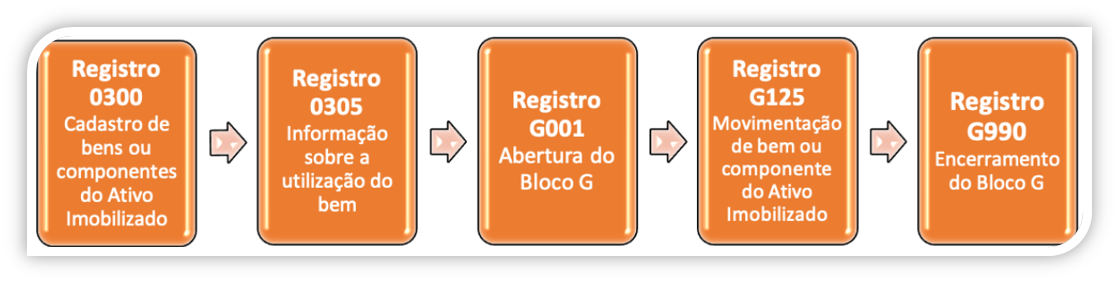

A partir de 2010 o CIAP passou a integrar a EFD ICMS/IPI (Sped Fiscal), por meio da escrituração do Bloco G, para os contribuintes de ICMS que apuram créditos de ICMS sobre o Ativo Imobilizado (Ajuste SINIEF 02/2010).

O Bloco “G” apresenta as informações de “Controle do Crédito de ICMS do Ativo Permanente – CIAP – Modelos C e D”, nele iremos informar o valor das parcelas, o percentual, a origem do crédito e todas demais informações para finalização do CIAP, ou seja, você vai informar neste bloco de onde tirou o crédito e provar para o Estado que ele é real.

Desta forma, os registros que eram feitos em papel, não possibilitando muitas formas de cruzamento de dados e identificação de divergências, passou a ter forte relacionamento com o restante das informações apresentadas no SPED.

Além disso, maior facilidade de rastreabilidade com as Notas Fiscais escrituradas e da evidência do imposto apropriado com a apuração de ICMS.

Ele não se trata apenas de uma digitalização dos livros de modelo “C” e “D”, indo muito além disso. Boa parte dos sistemas de Controle do Crédito do ICMS do Ativo Permanente, focam unicamente no cálculo do CIAP do mês.

Assuntos relacionados:

Visite nossas páginas: